Plan de relance en Allemagne – Partie 1 : Infrastructures

08.12.2021

L’implantation constitue un véhicule efficace pour un développement commercial dans un pays étranger. En Allemagne où l’image est un facteur important, une présence locale sera d’autant plus déterminante pour rassurer sur des capacités de communication et de service adaptées aux attentes du marché. Vous avez décidé de vous y implanter mais ne savez pas sous quelle forme ? Faisons le point dans cet article.

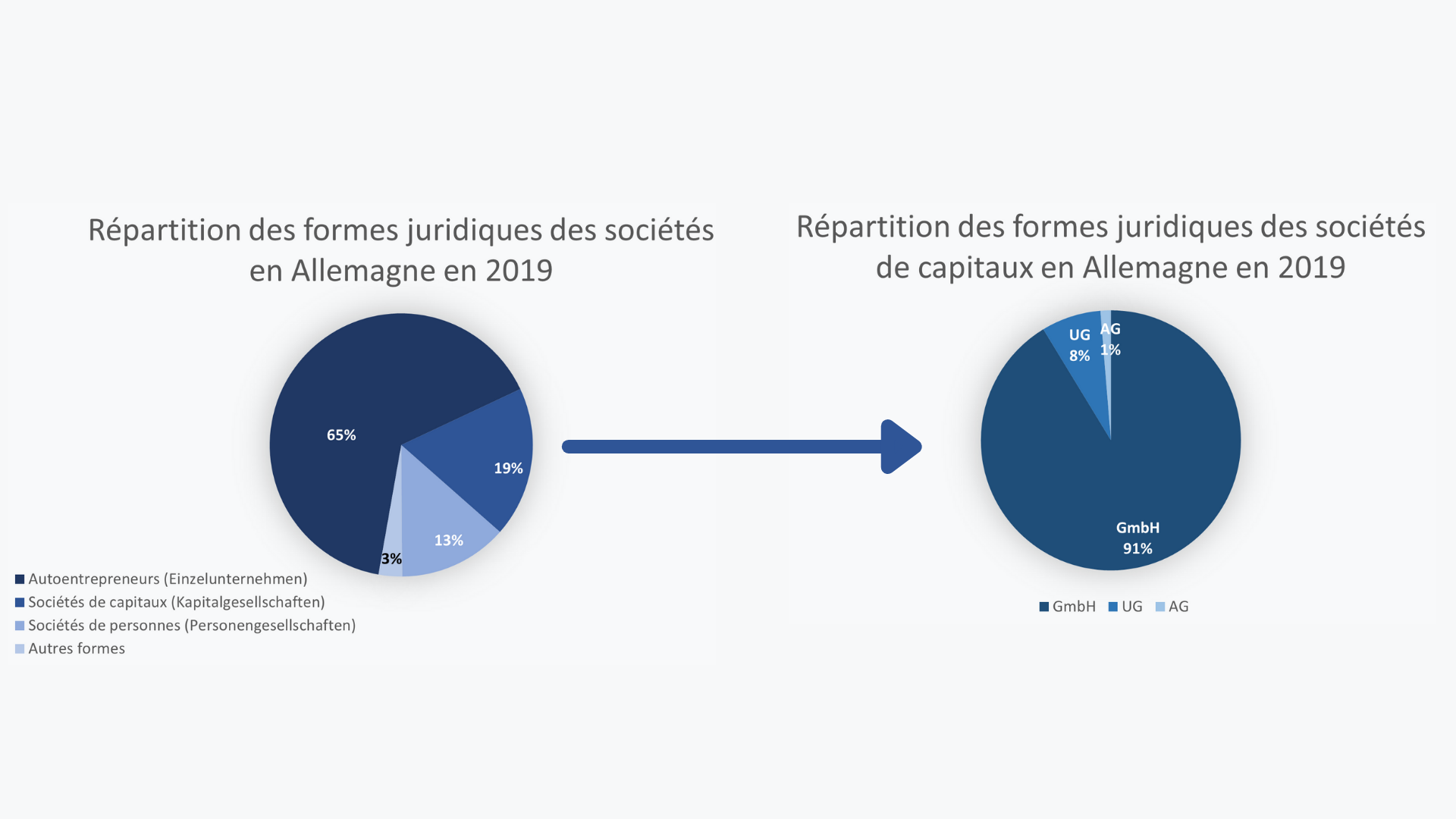

En Allemagne comme en France, le législateur fait la distinction entre les sociétés de personnes et les sociétés de capitaux. Les sociétés de capitaux limitent la responsabilité des associés au montant de leur apport, alors que pour les sociétés de personnes la responsabilité est illimitée. Néanmoins, les différences de législation et de pratique restent très significatives : à titre d’exemple, la société à responsabilité limitée (GmbH) est la forme de société de capitaux la plus répandue en Allemagne (plus de 90 % des sociétés de capitaux sont des GmbH), la société anonyme (AG) est généralement réservée à des sociétés de grande taille. La « GmbH à 1 euro » (UG) est commune pour les entrepreneurs qui ont peu de capital. En France, si la SARL constitue également la forme la plus répandue, la société anonyme (SA) est une forme juridique beaucoup plus commune, a fortiori si l’on y inclut la société par actions simplifiées (SAS) qui n’existe pas en l’état en Allemagne.

L’investisseur étranger qui désire s’implanter en Allemagne a le choix entre plusieurs types d’implantation :

Marché de proximité à fort potentiel, l’Allemagne est aussi un marché fortement concurrencé avec une offre locale souvent bien établie. Pour un acheteur allemand, la recherche de fournisseurs passera donc prioritairement par l’environnement local, et donc de confiance, avant de considérer les solutions d’acteurs étrangers considérées comme plus risquées.

Il convient par conséquent d’augmenter sa visibilité auprès des acheteurs allemands, d’affirmer la pérennité de sa présence sur le marché et de rassurer ses prospects et clients sur sa capacité de service « à l’allemande » : personnel germanophone, moyens de communication locaux, réactivité, suivi rigoureux, etc.

Le bureau de représentation ou bureau de liaison (Verbindungsbüro) est une structure informelle, souple, peu coûteuse et rapide à mettre en œuvre. Cette forme d’implantation est la plus simple et permet de germaniser immédiatement l’image de votre entreprise avec une adresse en Allemagne et un numéro de téléphone dédié, sans autre formalité. C’est une forme pratique pour initier le contact avec le marché allemand, l’étudier, faire de la publicité, présenter les produits et démarcher la clientèle allemande potentielle. Le bureau de représentation n’est pas immatriculé au registre de commerce local (Handelsregister) et ne nécessite pas de tenue comptable car il n’est pas considéré comme un « établissement stable ». Son activité est restreinte, il ne permet pas de conclure des commandes ni d’engager des contrats localement. Il ne constitue, en général, qu’une étape préliminaire au développement d’une activité plus soutenue.

Lorsque l’activité grandit, les paramètres changent, le bureau de liaison peut gagner en autonomie et être considéré comme un établissement stable. Il sera alors soumis à des contraintes nouvelles comme par exemple des obligations comptables et fiscales. Il s’avère alors en général judicieux de créer une société de droit local pour bénéficier des avantages d’image, de limitation de responsabilité, etc. L’administration fiscale allemande vérifie strictement et régulièrement si l’entreprise française dispose d’un simple bureau de représentation ou d’un établissement stable soumis à imposition en Allemagne. Il faut donc veiller à ne pas laisser d’autonomie au bureau de représentation. Il est prudent de ne pas accorder aux salariés du bureau le pouvoir de négocier des contrats jusqu’au stade de la signature ni, a fortiori, celui de signer des contrats au nom et pour le compte de la société. Il est d’ailleurs recommandé de stipuler contractuellement que les salariés du bureau n’ont pas le pouvoir de négocier des contrats.

Selon la convention fiscale franco-allemande, un bureau de représentation ne constitue pas un établissement stable (Betriebsstätte) lorsqu’il est utilisé aux seules fins d’exposition, de livraison ou d’achat de marchandises, de recherche d’informations, de publicité, de recherche scientifique ou d’activités analogues qui ont un caractère préparatoire ou auxiliaire. La loi allemande définit comme établissement stable toute installation fixe d’affaires où l’entreprise exerce tout ou partie de son activité. Dans le cas où il ne s’agit pas d’un établissement stable, le bureau n’est pas assujetti à l’impôt sur les sociétés, ni à la taxe professionnelle.

L’investisseur étranger pourra souhaiter une implantation plus importante, sans toutefois créer une société : c’est le cas de la succursale (Zweigniederlassung). Contrairement au bureau de représentation, la succursale exerce une activité commerciale autonome et doit être immatriculée au registre du commerce et des sociétés (Handelsregister). Cette forme juridique peut promouvoir et vendre les produits et les services de la maison mère. En revanche, la succursale ne possède pas de personnalité juridique distincte de celle de l’entreprise française qui est entièrement responsable des activités de la succursale. Elle doit non seulement supporter l’ensemble de ses dettes, mais assume également les risques pris ou subis par la succursale. C’est la raison pour laquelle peu d’entreprises étrangères recourent à cette forme d’implantation et choisissent au contraire de s’implanter en général sous forme de GmbH.

La dénomination sociale ne doit pas prêter à confusion avec celle d’une entreprise existante : il est nécessaire d’effectuer une recherche d’antériorité auprès de la chambre de commerce et d’industrie locale. Souvent, mais ce n’est plus une obligation, la dénomination de la succursale se compose de celle de la société et de l’adjonction d’une mention faisant apparaitre qu’il s’agit d’une succursale locale (par exemple : « Dupont S.A., Zweigniederlassung Frankfurt »).

La succursale est considérée comme un établissement stable. En conséquence, il faut mettre en place une comptabilité locale et déclarer les résultats à l’administration fiscale.

On a donc une partie des contraintes d’une filiale sans bénéficier des avantages d’image, de limitation de responsabilité, etc.

La filiale permet de :

Elle n’est pas un facteur de coût, mais bien au contraire une stratégie raisonnable pour un certain nombre de considérations :

Voici quelques éléments synthétiques comparatifs des trois types d’implantations qui peuvent être réalisées en Allemagne.

| Bureau de représentation | Succursale | Filiale | |

|---|---|---|---|

| Inscription au registre du commerce | Non | Oui | Oui |

| Contrat de société* | Non | Non | Oui |

| Représentation | Société mère | Représentation locale | Dirigeants de la société |

| Raison sociale | Celle de la société mère | Celle de la société mère plus mention du terme "succursale" | Celle de la société |

| Déclaration auprès de l'Administration fiscale | Obligatoire pour la TVA uniquement | Obligatoire pour tous les impôts | Obligatoire pour tous les impôts |

| Imposition fiscale | Non | Oui | Oui |

| Comptabilité tenue localement | Justification de la récupération de la TVA | Obligatoire | Obligatoire |

| Facturation | Non | Oui | Oui |

* acte juridique, par lequel un ou plusieurs associés conviennent d’affecter des apports à une entreprise commune, en vue de réaliser et de partager des bénéfices, ou de profiter des économies qui en résultent

Si vous optez pour la création de filiale, la question de la forme juridique se pose.

Les sociétés de capitaux sont les plus répandues : elles protègent davantage leurs associés en cas de faillite étant donné que la responsabilité est limitée aux apports.

La GmbH est le pendant de la société à responsabilité limitée française (SARL). C’est la forme juridique la plus répandue et la plus adaptée à un projet de filiale commerciale en raison de la relative souplesse des lois auxquelles elle est soumise. Elle ne présente pas de contrainte supplémentaire par rapport à une succursale et permet de limiter le risque à hauteur du capital. La GmbH est soumise aux règles comptables et fiscales en vigueur : tenue d’une comptabilité allemande, transmission de déclarations fiscales périodiques, établissement de comptes annuels en fin d’exercice.

La création d’une GmbH est notamment recommandée pour :

L’organe de gestion et les formalités liées à la vie de la GmbH sont simples, et contrairement à la SARL, le gérant de la GmbH peut être salarié et bénéficier d’un contrat de travail.

À la différence de la France où cette forme juridique est très utilisée, surtout depuis l’introduction des SAS ou SASU, en Allemagne, la société anonyme est plutôt réservée à des entreprises de taille importante avec un grand nombre d’actionnaires. Contrairement à la France, où de nombreuses entreprises de taille moyenne sont organisées sous la forme de SA ou SAS, le nombre des AG en Allemagne est d’environ de 12.500 (dont 1.000 cotées) tandis qu’il est plus de 10 fois supérieur en France. L’Allemagne ne connaît pas la forme de la SA classique française avec conseil d’administration, mais uniquement la forme dualiste avec directoire et conseil de surveillance. Le fonctionnement d’une AG est beaucoup plus lourd et onéreux que celui d’une GmbH. L’AG est particulièrement intéressante lorsqu’un capital important est nécessaire ou lorsque l’indépendance de l’organe chargé de gérer l’entreprise constitue un atout.

La société en commandite par actions est une structure qui combine des éléments d’une société de capitaux avec ceux d’une société de personnes. La KGaA dispose d’au moins un associé principal commandité (Komplementär) dont la responsabilité personnelle est illimitée pour les dettes et obligations de la société. Les autres associés sont des associés commanditaires (Kommanditaktionäre) qui détiennent les actions de la société.

Cette forme de société est peu utilisée en Allemagne.

L’UG est la forme juridique adaptée aux créateurs d’entreprise qui souhaitent limiter leur responsabilité, mais qui disposent de peu de capital : elle peut être créée avec un capital social d’un euro. C’est pourquoi on la surnomme aussi Mini-GmbH. Il peut s’agir d’un ou de plusieurs entrepreneurs. Avec un seul associé, il est également possible de créer une UG unipersonnelle.

Il existe toutefois quelques contraintes qui rendent cette forme juridique peu attrayante, comme par exemple, des statuts juridiques simples et peu flexibles, l’obligation d’injecter chaque année 25% du résultat dans le capital jusqu’à atteindre 25.000€. Une fois ce capital atteint la UG devra être convertie en GmbH via un acte notarié. De plus il est d’usage de mentionner le capital de la société sur le papier à entête, un capital inférieur à 25.000€ pourra être interprété comme un manque de confiance ou de moyens de l’investisseur dans sa société.

La forme des sociétés de personnes est adoptée principalement dans les affaires familiales pour des raisons juridiques du fait de la relative souplesse des dispositions statutaires, mais bien souvent aussi pour des raisons fiscales, la société de personnes permettant l’imposition des revenus au niveau des associés.

La société en nom collectif se définit comme une société dans laquelle la responsabilité des associés est illimitée. Elle doit être immatriculée au registre du commerce de son siège social.

Les associés, au minimum deux, peuvent être des personnes physiques ou morales. Ils sont solidairement et personnellement responsables des dettes sociales ; en contrepartie, tous les associés sont habilités à représenter la société à l’égard des tiers. Les statuts peuvent en disposer autrement. L’OHG doit être immatriculée au RCS. Dans la pratique, la forme de l’OHG est rarement retenue par l’entreprise étrangère en raison de la responsabilité personnelle et illimitée de l’associé.

La forme classique de la société en commandite, qui a pratiquement les mêmes caractéristiques que la société en commandite en France, présente l’inconvénient majeur de la distinction entre un commandité, associé, qui gère la société et est indéfiniment responsable, et des commanditaires, qui ne gèrent pas la société et qui ne sont, dans le principe, que des apporteurs de capitaux et dont la responsabilité est limitée à leurs apports. Les commanditaires ne peuvent pas représenter la société.

La KG doit être immatriculée au RCS. Sur le plan fiscal, chaque associé est imposé, selon sa forme juridique, soit à l’impôt sur le revenu, soit à l’impôt sur les sociétés, au titre de sa quote-part de bénéfices. La KG simple est assez rare dans la pratique.

La GmbH & Co. KG se caractérise par le fait que l’associé commandité unique est une GmbH ; en général, l’associé de l’associé commandité est identique au commanditaire. La GmbH est, comme toute entité commanditée, personnellement et indéfiniment responsable des dettes sociales mais cette responsabilité est limitée au montant de son actif qui correspond en général au capital social de la GmbH. La GmbH & Co. KG présente pour les associés l’avantage de combiner une structure peu contraignante et une responsabilité limitée.

Cependant, cette structure a l’inconvénient majeur d’obliger à tenir deux comptabilités séparées, l’une pour la GmbH et l’autre pour la KG. À cette double comptabilité, s’ajoute la double déclaration fiscale.

Les équipes de CCI France Allemagne et de sa filiale Strategy & Action International vous conseillent et vous accompagnent avec des solutions sur mesure !

En savoir plus

CCI France Allemagne vous accompagne dans toutes vos démarches d’implantation, de développement commercial, de recrutement et de fusions-acquisitions en Allemagne.